Содержание

Что видит бухгалтерия и часто не замечает руководство?

Беспокойство и нервное напряжение бухгалтеров — тренд последнего времени. Мы, аудиторы «Правовест Аудит», в процессе сотен проверок достоверности отчетности в течение года, видим, что большинство бухгалтеров «на пределе своих сил» — замучила «текучка», не успевают все правильно оформить, постоянные изменения законодательства и страхи попасть под субсидиарную или уголовную ответственность, если налоговая обнаружит ошибки и доначислит десятки миллионов налогов, пеней и штрафов. Откуда берется это волнение?

Из очевидно, что налоговый контроль усиливается с каждым годом, растет «средний чек» по выездным налоговым проверкам (67 млн руб. по РФ и 112 млн руб. по Москве), суммы субсидиарной (персональной) ответственности руководителей и даже главных бухгалтеров (за 2023 год привлечено к «субсидиарке» 5275 человек, в среднем по 77 млн руб. на одного чел.).

Главные бухгалтеры и руководители финансовых служб понимают всю ответственность своей работы. Им приходится чаще общаться с налоговыми инспекторами и они, как никто другой, ощущают усиление и углубление налогового контроля и риски как для бизнеса, так и в части персональной ответственности должностных лиц за ошибки в налогах.

Причем ответственность распространяется не только на текущий налоговый период, а также и на 3 (три) предыдущих года. То есть в 2024 году это период 2021 — 2023 гг. («глубина» налоговой проверки), за который могут доначислить налоги.

Например, главный бухгалтер давно просила руководителя организовать тщательную проверку контрагентов: в частности, оговорить обязанность подрядчиков (у которых согласно общедоступным данным нет ресурсов для выполнения работ) предоставлять данные о своих субподрядчиках. Такая информация необходима для подтверждения должной осмотрительности при выборе контрагентов и для того, чтобы налоговый орган не отказал в вычетах НДС и учете расходов.

Руководитель же считал такие требования избыточными. И только после того, когда аудиторы оцифровали в итоговом отчете конкретные риски доначисления НДС и налога на прибыль из-за «сомнительного» контрагента, Положение о проверке контрагентов было сразу утверждено и реализовано на практике.

Кроме того, не каждый руководитель понимает, какой объем новой информации должны освоить сотрудники финансовой службы. Например, в 2023 году только для изменения Налогового кодекса было принято более 20 федеральных законов. Соответственно изменялись сотни других нормативно-правовых актов и форм отчетности.

Когда мы проводим аудиторскую проверку бухгалтерского и/или налогового учета и отчетности компании впервые, многие сотрудники бухгалтерии доверительно жалуются на свою нелегкую работу:

- «иногда хочется уволиться»,

- «хватит, больше не могу, нет сил с этим разбираться»,

- «не хочу работать и бояться, вдруг придет налоговая, найдет какие-нибудь нарушения, доначислит миллионы и всех привлекут к уголовной ответственности»,

- «я читала о множестве случаев, когда к ответственности привлекали главбухов и еще взыскивали с них налоги, не уплаченные компанией. Да и еще с новыми ФСБУ сплошные „заморочки“».

Увольнение главного бухгалтера — стресс для всей компании. Найти нового главбуха, чтобы он был лучше, или хотя бы не хуже прежнего ОЧЕНЬ не просто. Это как найти хорошего дантиста — при походе к новому каждый раз рискуешь потерять зуб в случае ошибки, а новые зубы не вырастут...

Потеря хорошего главного бухгалтера тоже может привести к невосполнимым потерям. Если не повезет с новым главбухом, то из-за ошибок с налогами и отчетностью налоговые органы могут доначислить налоги, штрафы и пени, и даже заблокировать расчетные счета компании. Бизнес может оказаться под угрозой убытков и потери клиентов. А если суммы неуплаченных налогов составят более 15 млн руб., то к уголовной ответственности могут привлечь руководителя компании. Следовательно, он должен быть уверен в финансовой службе как в самом себе, т.к. за ошибки в бухгалтерии в ответе и руководитель компании.

Напряжение и «перезагруз» финансовой службы даже если не приведет к мыслям об увольнении, негативно отразится на качестве учета в компании. Риск допустить ошибки возрастает. Особенно, когда у финансовой службы самая горячая пора — сдача очередной отчетности. И бухгалтерии нужна поддержка.

ПРОСТО АУДИТ!

Что помогает бухгалтеру и всей компании работать уверенно?

Бухгалтерия ограждает руководителей от общения с налоговой, на нее приходится первый «удар». Не забывайте отмечать ее работу публично в компании, ну и, конечно, материально. От нее зависит финансовая безопасность компании и лично руководителей и собственников.

Недавно мы аудировали одну иностранную компанию. Она не подлежала обязательному аудиту по законодательству РФ, но иностранные собственники требовали аудиторскую проверку (важно контролировать бизнес, тем более, когда находишься в другом государстве).

Главный бухгалтер немного переживала, вдруг что-то не так сделала в учете и ее репутация будет «подмочена». Но аудиторская проверка показала, что все практически идеально, существенных ошибок не нашли.

«А я и не думала, что я такая молодец», — сказала сама себе главный бухгалтер на встрече по результатам аудита. Собственники и генеральный директор тоже отметили работу главбуха и были довольны, что заполучили такого профессионала и в их компании порядок в учете и налогах.

Из практики можем сказать, что «идеальный учет» — это большая редкость. Даже у компаний с большим штатом бухгалтерии и проходящими ежегодный обязательный аудит, выявляются существенные ошибки, в т.ч. отсутствие или неправильное составление первичных документов. И большинство ошибок в учете возникает из-за большой загруженности бухгалтерии, а не от отсутствия должной квалификации сотрудников.

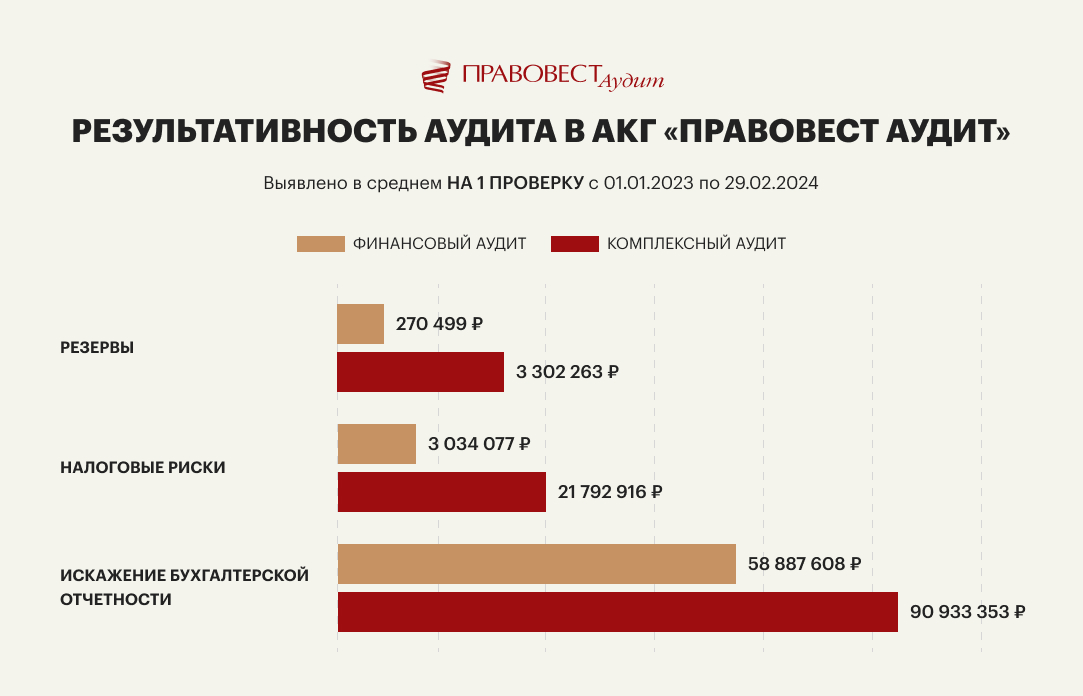

Эффективность аудита по выявлению искажений, налоговых рисков и резервов можно посмотреть в нашей :

Как правило, по итогам аудита, руководители компаний осознают, сколькими знаниями должны обладать сотрудники финансовой службы, сколько нюансов необходимо учитывать. И несмотря на обнаруженные и исправленные недочеты, которые бухгалтерия обычно исправляет до составления отчета, руководство высоко оценивает вклад финансовой службы в безопасность бизнеса.

По проведенному нами опросу, большинство руководителей, в т.ч. обратившихся за инициативным аудитом, не сомневаются в профессионализме сотрудников финансовой службы. Они хотят оказать им поддержку в работе, привлекая аудиторов, которые посмотрят на компанию со стороны и подскажут, как рациональнее организовать учет и исчисление налогов, чтобы бухгалтерии было проще работать, а также для уверенности, что учтены все нововведения законодательства.

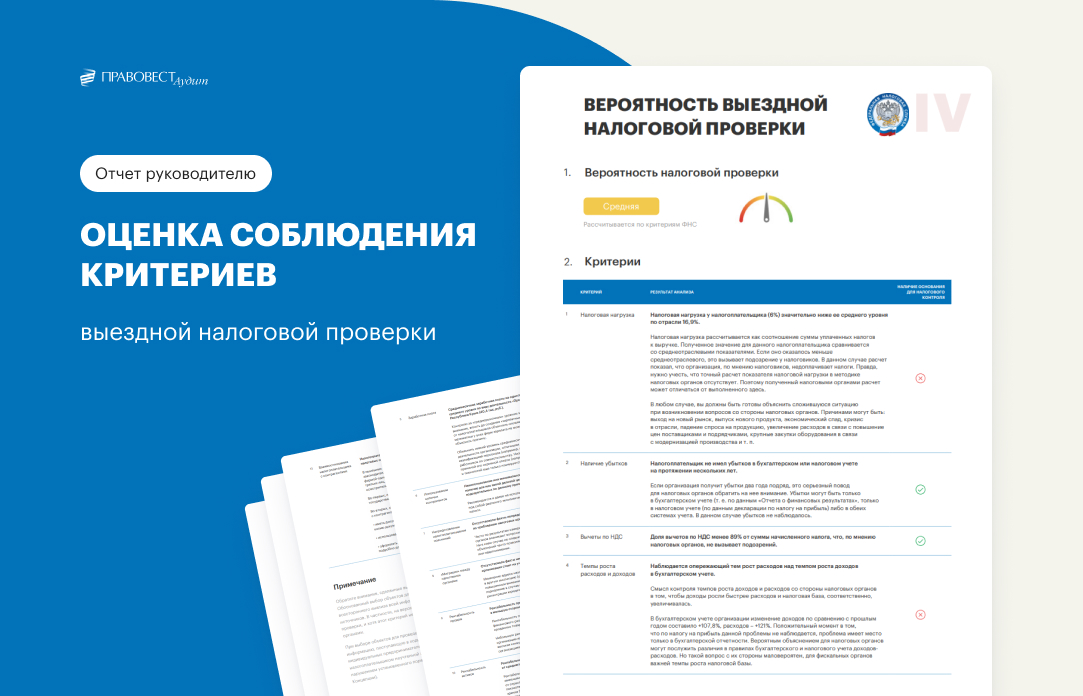

Иногда аудит — это способ донести до руководителя компании информацию о налоговых рисках, в наличие которых так не хочется верить. Например, некоторые руководители с удивлением узнавали, что налоговые органы , в т.ч. сравнивают рентабельность компаний и зарплату сотрудников со среднеотраслевыми показателями. Низкие показатели привлекают внимание налоговых органов и дают им основания задуматься о назначении выездной налоговой проверки компании. А бухгалтеры хорошо разбираются в рискориентированном подходе налоговой и стараются не привлекать внимание к компании. Но «один в поле не воин»... и аудиторский отчет об оценке бизнеса по 12 критериям, который формируют аудиторы «Правовест Аудит», бывает очень кстати.

Обычно самые квалифицированные и ответственные сотрудники больше всех переживают: вдруг сделали что-то не так. У бухгалтеров такие опасения, в первую очередь, касаются налогов. Как мы уже говорили, за неуплату налогов более 15 млн грозит уголовная ответственность. И чтобы бухгалтерия была уверена, что «небо в клетку» им не грозит, и они делают все правильно, необходимо разделить ответственность за правильность учета с аудиторами.

для выездной

проверки

Для этого следует провести аудит с углубленной проверкой налогового учета (или отдельных операций, вызывающих сомнения) и страховкой от налоговых претензий. Это доступно абсолютно каждой организации.

Пусть руководитель финансовой службы включит в техническое задание на аудит те вопросы, которые ему необходимы. Еще лучше проводить такой аудит в несколько этапов, т.к.:

- аудиторы сразу выявляют ошибки, дают рекомендации по их исправлению, помогают с новыми ФСБУ. Ошибки не накапливаются, и бухгалтерия уверена в правильности деклараций и отчетов, представляемых в течение года;

- в «горячий период» нужно меньше времени на исправление ошибок и на аудиторскую проверку, т.е. можно выкроить больше времени на изучение изменений законодательства и текущую работу.

Подробнее

Кроме того, аудит с углубленной проверкой налогов в «Правовест Аудит» дает дополнительные финансовые гарантии — до 30 млн руб. на компенсацию пени и штрафов, если за проверенный период налоговый орган доначислит налоги. Налоговые юристы компании будут оспаривать доначисления, а если это не удастся, «Ингосстрах» возместит штрафы и пени.

Например, при проведении проверки аудиторы не заметили, что компания уплачивала весь налог на прибыль по месту нахождения «головы» без распределения на обособленное подразделение. Когда позднее такую ошибку все-таки выявили, юристы «Правовест Аудит» тут же подключились к решению вопроса по «переброске» уплаченного налога из «одной инспекции» в «другую», где зарегистрировано обособленное подразделение. Межведомственный зачет провели быстро, компании были начислены пени 2,8 млн руб. (без штрафа), которые компенсировал «Ингосстрах». Страховка от налоговых претензий реально работает.

Многие бухгалтеры сетуют: не с кем обсудить, как поступить с налогами или бухучетом в тех или иных ситуациях. Иногда хочется просто, чтобы кто-то поддержал или направил в нужном направлении.

Поверьте, действительно не просто разобраться в бухучете или в налоговом законодательстве. По некоторым вопросам «Правовест Аудит» иногда собирает совет для обсуждения позиции компании.

«Было бы хорошо, чтобы на любой вопрос можно было всегда позвонить или написать аудитору (эксперту)», — так говорят многие бухгалтеры.

Мы знаем, как в этом можно помочь. В «Правовест Аудит» такое общение дает подписка , когда в закрытом чате телеграмм-канала практически 24/7 участники могут задавать свои вопросы и получать блиц-ответ — совет от экспертов, аудиторов и налоговых юристов, основанный на их профессиональном опыте.

А для проработки сложных вопросов и ответов с правовым обоснованием — есть консалтинг — письменные или устные индивидуальные консультации. Кстати, письменные консультации экспертов тоже застрахованы в «Ингосстрах» на случай неверных рекомендаций.

Чтобы успевать за изменениями законодательства и сверить свои знания с мнением экспертов, аудиторов, налоговых юристов, судебной практикой, ФНС и Минфина можно принимать . Бухгалтерия всегда будет в курсе самых важных поправок, и сотрудники смогут обсудить свои вопросы в прямом эфире со спикером и коллегами.

По отзывам участников мероприятий Круглые столы — неоценимая помощь в работе. Они позволяют за 1,5-2 часа получить информацию, с которой пришлось бы разбираться несколько дней.

Берегите своего бухгалтера и бизнес Поверьте, загрузка финансовой службы на пределе, и ей нужна ваша поддержка: аудит, консалтинг, повышение квалификации и все это «вернется сторицей» компании, собственникам и руководителям в виде устраненных налоговых рисков, выявленных финансовых резервов, спокойствия и уверенности всех сотрудников и клиентов в стабильности вашего бизнеса. Так в «плюсе» окажутся все — и компания, и руководители, и бухгалтеры.

Аудиторское

Заключение